¿A DÓNDE VA EL TIPO DE CAMBIO?: CRÓNICA DE UNA ESPECULACIÓN ANUNCIADA

La pregunta que cobra más relevancia todavía en periodos de mucho ruido político es cuál será el precio futuro del dólar. Periodos en los cuales el desempeño del tipo de cambio inclusive “parece” desafiar sus “propias leyes de gravedad”. ¿Cómo es posible que hayan habido periodos en los que el precio del dólar suba tanto, si precisamente lo que cada vez más abunda en el mercado son los dólares provenientes del creciente superávit comercial y de las remesas del exterior? Si la oferta de un bien aumenta, y su demanda no, el precio debería caer, no subir.

Buena parte de la respuesta a esta paradoja se halla en la interacción entre el mercado al contado (mercado spot) y el mercado a plazo (mercado forward) del dólar. El mercado al contado de una divisa es el mercado normal, el de siempre, aquel en el que se compran y venden dólares para el mismo día. En cambio, el mercado a plazo es aquel en el cual la compra y venta dólares se hace para otro día, para un día futuro, después de la fecha de negociación. La revisión de algunas estadísticas del mercado bancario del tipo de cambio nos darán una idea de lo que sucede(rá).

Como se recuerda, en los últimos cuatro meses de 2005 se produjo una creciente volatilidad y una fuerte discusión sobre racionalidad de la depreciación del sol. El ataque especulativo fue sostenible porque era consistente con la especulación del mercado de que se requería un mayor tipo de cambio para que el BCRP cumpla con su meta inflación. Esta burbuja permitió atizar (¿justificar?) el ruido político de las encuestas que buscaban una mayor polarización pre-electoral. El temor depreciatorio generó una creciente demanda de dólares a plazo de los agentes con descalce cambiario (60% de los créditos del sistema financiero y 70% de los del sistema bancario).

El comportamiento en manada de los agentes produjo, una vez más, que la profecía “temida” se fuera autocumpliendo: los agentes compraban dólares a plazo a los bancos y éstos, a su vez, con la finalidad de asegurar sus ganancias, salían a comprar los dólares al contado. Esta generalizada mayor demanda al contado, presionaba al alza el tipo de cambio. Con el tipo de cambio más alto, menos agentes descalzados estaban dispuestos a seguir corriendo riesgo cambiario y, por tanto, aumentaba la demanda (compra) de dólares a futuro. A su vez, los intermediarios salían al mercado a comprarlos al contado, con lo cual presionaron más al tipo de cambio. A medida que el ciclo se repetía, los temores errados en el largo plazo se volvían realidad en el corto plazo.

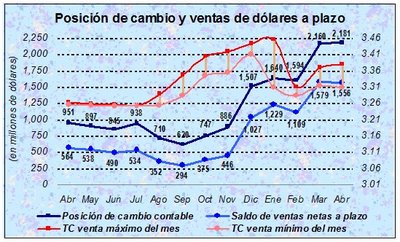

Así, el saldo de ventas netas (ventas menos compras) de dólares a plazo realizadas por los bancos a terceros, que en setiembre de 2005 se hallaba en 294 millones de dólares, se fe incrementando hasta en 1,027 millones en diciembre. Mientras tanto, la posición de cambio contable de estos intermediarios también se incrementó de 620 millones en setiembre hasta 1,507 millones en diciembre, principalmente producto de las compras en el mercado al contado. Por eso, el tipo de cambio promedio subió de S/. 3.26 en agosto a S/. 3.31 en setiembre, a S/. 3.38 en octubre y noviembre, y a S/. 3.43 en diciembre. En enero, el saldo neto de ventas a plazo sólo subió a 1,229 millones porque el banco central, “liberado” por haber cumplido de su meta, salió al mercado a intervenir y el tipo de cambio se redujo a S/. 3.39.

Como en ocasiones anteriores, esta burbuja cambiaria se reforzó en el mercado por la recomposición por monedas de los portafolios, por los mecanismos automáticos de control de pérdidas y de coberturas de los inversiones, y porque los intermediarios financieros mismos contribuyeron a crear una mayor escasez relativa de dólares en el mercado al comprar más de lo demandado y evitar deshacer sus posiciones de cambio, en un contexto de volatilidad y de temor a realizar pérdidas si la tendencia depreciatoria “creada” finalmente no se revertía.

Un proceso similar se registró en marzo y abril, luego de una pausa relativa entre enero y febrero. Luego de un pequeño retroceso en el saldo de ventas netas de dólares a plazo a 1,109 millones, en febrero el tipo de cambio se desplomó a S/. 3.29, pero en marzo el saldo de ventas netas a plazo de dólares se incrementó hasta 1,579 millones y con ello el tipo de cambio subió inclusive hasta S/. 3.37. En abril, el saldo neto de ventas de dólares a plazo no varió mucho y terminó en 1,556 millones, en tanto que la posición de cambio cerró en 2,181 millones (en setiembre era de 620 millones).

Sin embargo, más de un 70% de las ventas netas a plazo han sido pactadas sin entrega física de los dólares (sólo liquidación en soles por las diferencias de cambio). Esto significa que, si no se siguen renovando dichos contratos a plazo, por mayor ruido político, los bancos saldrán a vender los dólares que compraron al contado, con lo cual el tipo de cambio caerá, gane quien gane las elecciones: el sistema debe reabsorber un exceso de casi 1,200 millones de dólares a plazo sin entrega, respecto de una situación normal como la de setiembre de 2005, además de un exceso de casi 300 millones en la posición global de los mismos bancos.

La paradoja en este proceso es que los perdedores han sido los agentes que cayeron en el juego de siempre: especular al buscar cobertura apresurada. Es decir, perdieron aquellos que compraron dólares a plazo a un precio superior al que finalmente podrían haber comprado en el mercado al contado, si hubieran esperado hasta la fecha de vencimiento, y perdieron aquellos que atolondradamente pactaron dólares a plazo en los momentos de mayor turbulencia, en lugar de comprarlos en tiempos normales a un precio mucho menor.

Sin embargo, suba o baje el tipo de cambio, los que sí ganaron fueron los bancos que cobran el peaje cambiario producto del restringido acceso al mercado de intermediación financiera y de medios de pago, renta a la que no accederían si sólo fueran casas de cambio. En los cuatro últimos meses de 2005, el promedio mensual de compras y ventas al público de dólares al contado se incrementó en 32% y en los cuatro primeros meses de 2006, el promedio mensual se ha incrementado en 27% adicional al 32%, por el ruido político de las elecciones.

Así, los ingresos por peaje cambiario superaron los 483 millones de soles en todo 2005 (más del 30% de las utilidades de toda la banca múltiple), si sólo se considerara S/. 0.01 de peaje por cada dólar comprado o vendido. Vaya negocio el de la dolarización financiera… ¿no?

publicado en el diario El Comercio del 14/05/2006

Etiquetas: Estabilidad financiera, Regulación financiera, Tipo de cambio